Em 2014 liderei um projeto cuja recomendação mais provável era a de que se fechasse o negócio. Meus clientes temiam exatamente isso. A pergunta-chave variava entre “como manter o negócio vivo?” a “ainda é possível recuperá-lo?”

No caso deste cliente, havia uma questão familiar delicada. O negócio era parte fundamental da vida de um dos membros. Sua relevância era tanta que levava a decisões passionais, ações impensadas e uma cegueira seletiva quanto à viabilidade do negócio. Nossa equipe passou um bom tempo no cliente debruçando-se sobre os números da empresa, perspectivas da economia e outros aspectos do negócio.

No ano anterior a loja foi forçada a mudar de endereço por um motivo simples: o contrato de aluguel expirou. Mudou-se para outro local próximo, a não mais do que 50 metros entre um e outro. Uma reforma era necessária, no entanto. Além do investimento da mudança e da renovação do imóvel, o país iniciou ciclo do que hoje se conhece como a maior recessão econômica da história, forçando todos a apertar os cintos e cortar custos.

O faturamento estava estagnado – quando não em queda – em comparação com os anos anteriores. Para cobrir seus custos, que incluía um oneroso empréstimo de pagamento mensal, a loja teria que aumentar suas vendas em quase 3 vezes a receita atual. Isto sem considerar as despesas pessoais da proprietária.

Quanto mais avançávamos, mais claro ficava que o negócio atingiu o ponto de não-retorno.

Quando apresentamos o relatório final para a família, a principal parte interessada estava chateada. Retrucou a recomendação, “estou há 14 anos fazendo isso, consigo voltar ao normal. Preciso apenas de mais tempo e de mais dinheiro.” Olhava para sua loja com olhos apaixonados de empreendedor, mesmo que suas necessidades (mais tempo, mais dinheiro) aumentasse ainda mais o buraco.

***

Afinal, como identificar o ponto de não-retorno?

Como costumo aconselhar meus clientes…

… conheça sua net benefit opportunity, conceito criado aqui na Galo Consultoria.

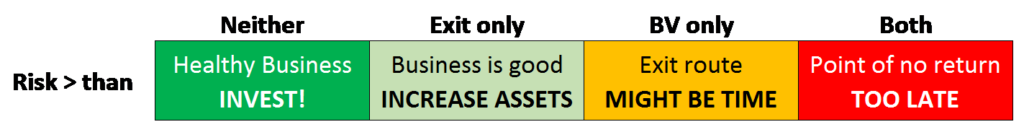

Nossa abordagem envolve calcular três diferentes métricas: qual o valor do negócio, qual o valor de saída de atividades e qual o risco já tomado. Para o valor do negócio, utilizamos a regra de VPL (valor presente líquido) baseado em fluxo de caixa. A isto, incluímos construção de cenários ajustando os resultados históricos a perspectivas de mercado, oportunidades na indústria e ações de CRM. Para o valor de saída, consideramos potenciais receitas – liquidação de estoque, imóveis, contas a receber, saldo em conta corrente. O risco tomado são os custos relacionados ao encerramento, como dívidas, contas a pagar, impostos, multas contratuais, gastos trabalhistas, dentre outros. Comparamos, então, os valores, com recomendações baseadas na matriz de net benefit oppportunity abaixo:

ou…

Leitura da matriz:

1. Risco tomado é menor que o valor do negócio (business value, BV) e menor que o valor de saída: seu negócio é saudável. Invista e persista.

2. Risco tomado é maior que o valor de saída, mas menor que o valor de negócio: seu negócio é rentável, recomenda-se que seja transformado em recursos que impactem seu valor de saída, como compra de ativos.

3. Risco tomado é maior que o valor do negócio, mas menor que o valor de saída: seu negócio não apresenta cenário favorável para seguir vivo, mas seus valores de saída garantem estabilidade. Aqui deve-se ponderar se vale a pena encerrar o negócio e realizar os valores de saída ou investir mais no negócio – o que pode comprometer este equilíbrio a depender do tempo e dos recursos alocados.

4. Uma vez que o risco tomado seja maior que os valores do negócio e de saída, deve-se acender a luz vermelha. Você atingiu o ponto de não-retorno. O fato é que se trata de um negócio. Decisões difíceis são tomadas durante toda a caminhada de um empresário, incluindo encerrar seu negócio. Não devemos deixar de lado negócio da uma empresa ou deixar que o emocional sobreponha o prático. Os danos provocados podem ser ainda maiores.

***

Você já ouviu falar a teoria da escolha racional? Para um empreendedor, este item é mais relevante. É muito difícil abrir mão de sua empresa. O que não nos dizem é que empresas estão mais fadadas a fecharem que a serem bem sucedidas. Cerca de 25% dos CNPJs não chegam a 2 anos de atividade. Cerca de 50% não existirá ao completar 5 anos. Sabendo da complexidade de se encerrar uma empresa no Brasil (pelo menos 5 anos para apuração de impostos), estima-se que mais de 80% das empresas estejam inativas depois de 5 anos.

Empreendedores carregam no peito o desejo de fazer dar certo, não importa o que apareça pela frente. Frenquentemente, é o sonho de alguém ter o seu próprio negócio… Este discursos de esperança – siga o seu coração, vai dar certo – funcionam somente para vender livros de autoajuda baratos. Podem até funcionar para manter empreendedores resilientes durante tempos difíceis, mas pode chegar o momento em que a melhor opção é encerrar suas atividades.

***

E você? Já viveu alguma situação de ter que encerrar um negócio? Quais foram as principais dificuldades?

***